Adverse selection es un término clave en el mundo de las finanzas y los seguros que se refiere a una situación en la que una de las partes en una transacción tiene más información que la otra, lo que genera desequilibrios y riesgos. Por otro lado, el riesgo moral también es un concepto importante que se relaciona con situaciones en las que una parte se encuentra en desventaja debido al comportamiento de otra parte.

¿Qué es el Riesgo Moral?

El riesgo moral surge cuando una de las partes en una transacción ofrece información engañosa o cambia su comportamiento después de que se ha llegado a un acuerdo. Este fenómeno ocurre cuando una persona o entidad no asume todos los costos del riesgo, lo que puede llevarla a aumentar su exposición al mismo para obtener mayores beneficios. El riesgo moral puede manifestarse en diversas situaciones, como en la banca, la industria de seguros y en el lugar de trabajo.

Ejemplo de Riesgo Moral:

Imaginemos a un propietario que vive en una zona propensa a inundaciones pero decide no obtener un seguro de hogar o de inundación debido a que toma precauciones extremas para proteger su propiedad. Sin embargo, una vez que adquiere el seguro, su comportamiento cambia. Deja de tomar las medidas de precaución habituales, lo que aumenta el riesgo para la compañía de seguros, ya que ahora es más probable que presente reclamaciones por daños o pérdidas debido a inundaciones.

¿Qué es la Selección Adversa?

La selección adversa, por otro lado, describe una situación en la que una de las partes involucradas en una transacción posee información más precisa que la otra, generando así una asimetría de información. Esta falta de equilibrio conlleva a una ineficiencia en los precios y la cantidad de bienes y servicios ofrecidos.

Ejemplo de Selección Adversa:

Por ejemplo, en el caso de dos individuos en busca de un seguro de vida, uno fumador y sedentario, y otro no fumador y activo, la compañía de seguros podría no poder diferenciar entre ambos sin una información adicional. Si el fumador sabe que al revelar la verdad enfrentará primas de seguro más altas, es probable que proporcione información falsa, lo que genera una selección adversa. La compañía de seguros termina cobrando la misma prima a ambos individuos, a pesar de que el riesgo para ellos es diferente.

Reducción del Riesgo en Seguros:

Las compañías de seguros buscan reducir su exposición a reclamaciones elevadas limitando su cobertura o aumentando las primas. Para mitigar la selección adversa, identifican grupos de personas con un mayor riesgo y les cobran primas más altas. Los suscriptores de seguros de vida evalúan a los solicitantes considerando diversos factores, como historial médico, ocupación, hábitos y otros aspectos relevantes para determinar la prima adecuada.

¿Cuál es la Diferencia entre Riesgo Moral y Morale Hazard?

En un contexto de seguros, se distingue entre el riesgo moral y el riesgo moral. Mientras que el riesgo moral se relaciona con decisiones conscientes que incrementan el riesgo una vez que la parte ya no asume dicho riesgo, el riesgo moral se refiere a una actitud de indiferencia subconsciente hacia el riesgo, en lugar de una elección activa de exponerse a él.

Conclusiones

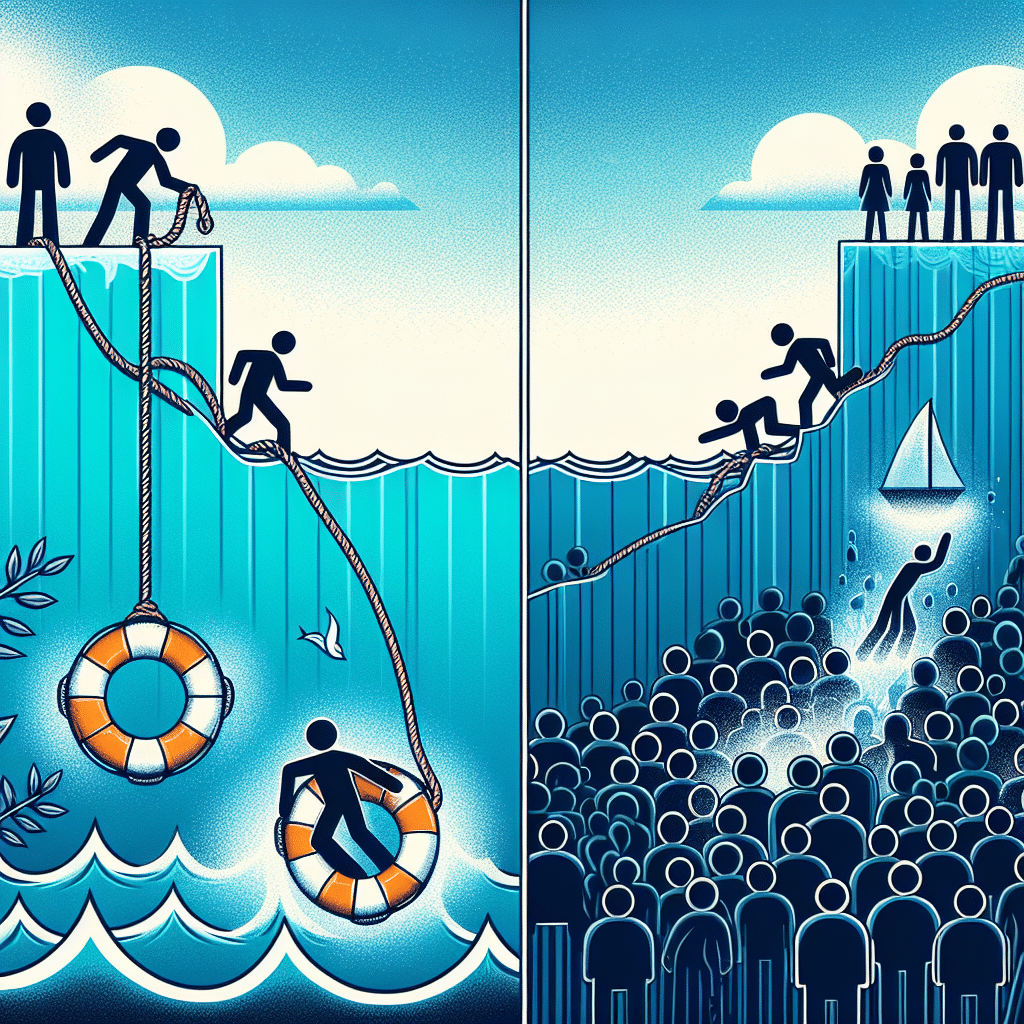

Tanto el riesgo moral como la selección adversa describen situaciones no deseadas que surgen debido a la asimetría de información entre las partes involucradas. La principal diferencia radica en el momento en que ocurren. Mientras que en un escenario de riesgo moral, el cambio en el comportamiento de una de las partes sucede después de que se ha concretado el acuerdo, en la selección adversa, existe una falta de información simétrica previa a la formalización del contrato o acuerdo.

Deja un comentario