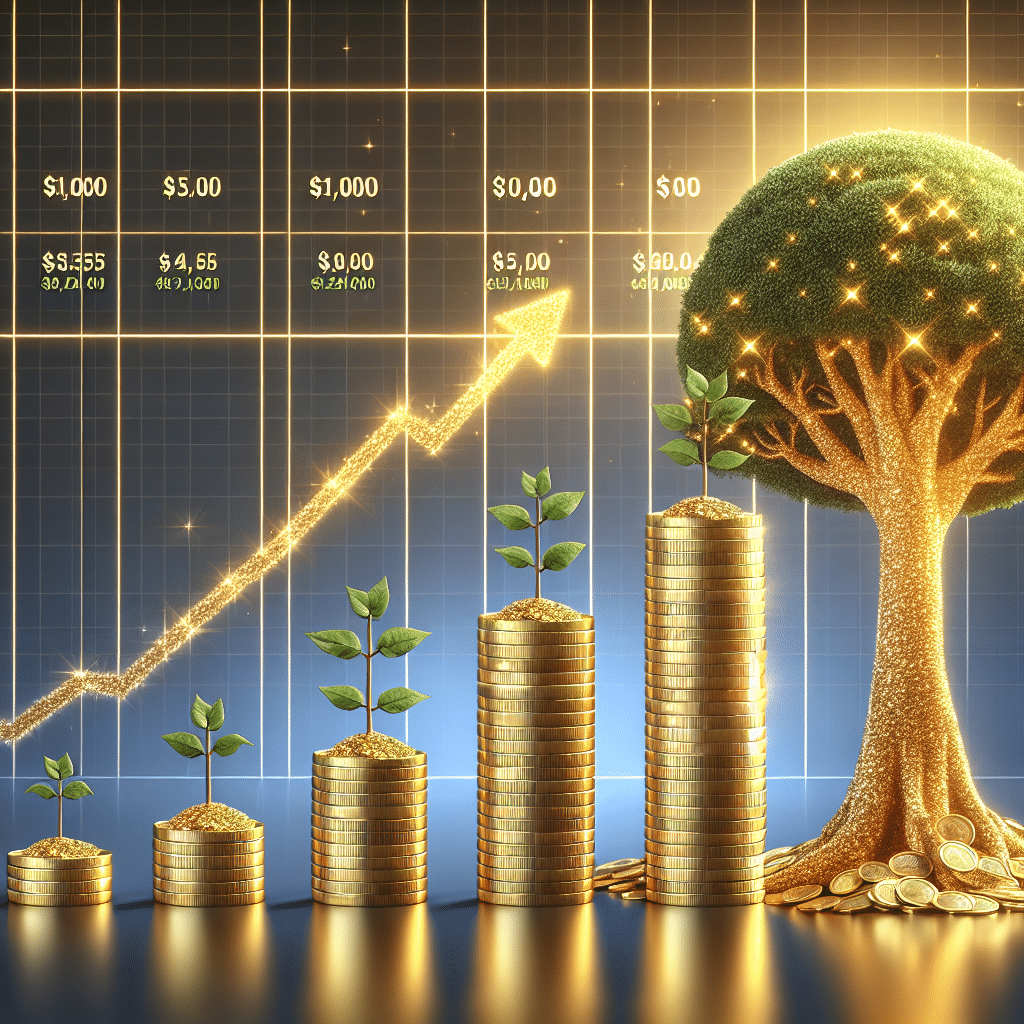

El interés compuesto es un componente clave al planificar nuestras finanzas personales. En el caso de las cuentas individuales de jubilación Roth IRA, es especialmente relevante, ya que es esta fuerza la que trabaja arduamente para construir riqueza a lo largo del tiempo.

¿Qué es una Roth IRA?

Las Roth IRA son herramientas de ahorro populares entre quienes entienden la importancia de planificar la jubilación. Estas cuentas se caracterizan por el tratamiento impositivo de las contribuciones: mientras que en una IRA tradicional las contribuciones se realizan con dólares previos a impuestos, en una Roth IRA se realizan con dólares posteriores a impuestos. Esto significa que no hay un beneficio fiscal inmediato al realizar las contribuciones, pero las mismas pueden ser retiradas libre de impuestos a discreción del titular.

Además, las ganancias que la cuenta genere también pueden ser retiradas libres de impuestos, siempre y cuando se cumplan ciertas condiciones, como tener la cuenta abierta por cinco años y llegar a la edad de 59 ½ años.

¿Cómo Funciona una Roth IRA?

Las inversiones en una Roth IRA generan dividendos e intereses, los cuales se suman al saldo de la cuenta. La cantidad de ganancias que la cuenta obtiene depende de las inversiones que se mantienen allí, ya que las IRAs son cuentas diseñadas para mantener los activos financieros que uno elige.

El efecto del interés compuesto permite que la cuenta siga creciendo aún en años en los que no se realizan contribuciones. Este efecto acelera el crecimiento de la cuenta con el tiempo, demostrando la poder del interés compuesto.

Sin Distribuciones Mínimas Obligatorias (RMDs) para Roth IRAs

A diferencia de las IRAs tradicionales, no es necesario comenzar a recibir distribuciones mínimas obligatorias cuando se alcanza cierta edad. Esto otorga flexibilidad para dejar los ahorros creciendo en la cuenta de Roth IRA mientras se vive, y también permite seguir contribuyendo a la cuenta indefinidamente, siempre y cuando se cumplan ciertos requisitos.

Estas características convierten a las Roth IRAs en excelentes vehículos para transferir riqueza, ya que los beneficiarios pueden heredar la cuenta con beneficios fiscales favorables.

Maximiza tu Coinversión en un Plan 401(k) Primero

- Las coinnversiones en un plan de trabajo como un 401(k) son equivalentes a un retorno del 100% en una parte de tu inversión.

- Los 401(k) son diferidos en impuestos, lo que acelera el crecimiento de tu dinero.

- Obtienes una deducción fiscal por el año en el que contribuyes, lo que resulta en un mayor capital a invertir.

- Los límites de contribución son altos, permitiendo una inversión significativa.

Es importante recordad que las Roth IRAs aprovechan el poder del interés compuesto. Incluso pequeñas contribuciones anuales pueden sumar significativamente con el tiempo. Entre más temprano comiences, más podrás aprovechar el interés compuesto y mejores serán tus posibilidades de tener una jubilación bien financiada.

¿Qué es el Interés Compuesto?

El interés compuesto significa que cuando tu dinero gana interés, ese interés se reinvierte en la cuenta, permitiendo que el capital gane aún más interés. Esta dinámica permite que modestas contribuciones crezcan exponencialmente con el tiempo.

¿Una Roth IRA Proveerá Suficiente Dinero para la Jubilación?

Aunque las Roth IRAs son herramientas ventajosas desde el punto de vista fiscal, la mayoría de las personas deberían primero considerar maximizar otras opciones de ahorro con beneficios fiscales, como un 401(k) u otros planes patrocinados por el empleador. Es clave considerar tu estilo de vida actual al estimar cuánto ahorrar. Por lo general, se aconseja planificar vivir con el 80% de tu presupuesto mensual actual.

¿Necesito Continuar Contribuyendo a mi Roth IRA?

Técnicamente, no es necesario, pero la tasa de crecimiento dependerá de cuándo comiences a invertir. Empezar temprano te brinda la ventaja del tiempo y del interés compuesto de tu lado. Incluso una modesta contribución crecerá con el tiempo si comienzas temprano pero dejas de contribuir después. Comenzar más tarde requerirá una inversión inicial más alta y la necesidad de seguir contribuyendo por más tiempo para alcanzar los mismos objetivos.

En conclusión, las Roth IRAs sacan provecho del interés compuesto. Incluso con modestas contribuciones anuales, el capital puede acumularse significativamente con el tiempo. Por supuesto, mientras antes comiences, más podrás aprovechar el interés compuesto y aumentarán tus posibilidades de tener una jubilación bien financiada.

Deja un comentario