La securitización es el proceso de convertir un activo, o grupo de activos, en un valor negociable. A menudo, los activos securitizados se dividen en diferentes capas, o tramos, diseñados para la tolerancia al riesgo de inversores diferentes. El proceso de securitización crea liquidez en el mercado para los activos securitizados. Cualquier tipo de activo puede ser securitizado, pero generalmente es un activo con flujo de efectivo periódico. La forma más común de securitización se realiza con hipotecas respaldadas por viviendas.

¿Qué es la securitización y por qué es importante?

En el ejemplo de las hipotecas respaldadas por viviendas, una institución financiera crea la hipoteca, respaldada por reclamos contra la propiedad subyacente. El originador luego agrupa múltiples hipotecas en pool de hipotecas que se mantienen en fideicomiso como garantía. El valor de los tramos de seguridad respaldados por hipotecas puede variar en función de los niveles de riesgo y se venden en un mercado secundario a diferentes participantes.

A medida que los propietarios realizan sus pagos mensuales de hipoteca, el dinero se canaliza a través de la institución que posee las hipotecas en fideicomiso. Esta institución luego distribuye el dinero a las diversas partes que compraron las hipotecas securitizadas en el mercado secundario.

¿Cómo funciona la securitización?

La empresa que posee los activos, también conocida como el originador, recopila datos sobre los préstamos u activos que ya no desea gestionar, los elimina de su balance y los agrupa en un portafolio de referencia. Los activos en el portafolio de referencia se venden a una entidad, como un vehículo especial (SPV), que los convierte en un valor en el que el público puede invertir. Cada valor representa una participación en los activos del portafolio. Los inversores compran los valores creados a cambio de un rendimiento específico. En la mayoría de los casos, el originador continúa gestionando los préstamos del portafolio de referencia, cobrando pagos de los prestatarios y luego pasándoselos, menos una tarifa, al SPV o fideicomisario.

¿Por qué los bancos utilizan la securitización?

La securitización permite al prestamista original eliminar los activos asociados de su balance, reduciendo las pasivos y liberando espacio para otorgar más préstamos. Esta estrategia tiene muchos beneficios. Además de obtener una buena ganancia de los activos que vende, la securitización permite al banco satisfacer la demanda de créditos de los clientes y puede ayudar a mejorar su clasificación crediticia. Es una forma rentable para los prestamistas de recaudar dinero, hacer crecer su cartera de préstamos y expandir su negocio.

¿Qué activos se suelen securitizar?

Cualquier activo que genere un flujo de ingresos teóricamente puede securitizarse en un elemento negociable y fungible de valor monetario. Mientras que la securitización comenzó con hipotecas, ha crecido para abarcar una amplia variedad de clases de activos. En EE. UU. y Europa, el mercado de securitización se construye principalmente sobre activos como:

- Hipotecas residenciales

- Hipotecas comerciales

- Recibos de tarjetas de crédito

- Préstamos de automóviles

- Préstamos al consumidor

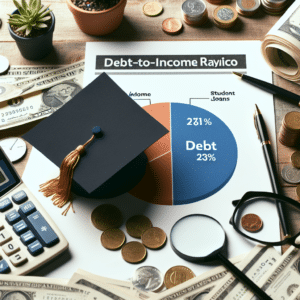

¿Qué factores contribuyeron a la crisis financiera de 2007-2008?

Es ampliamente aceptado que los valores respaldados por hipotecas allanaron el camino para la devastadora crisis financiera. En el periodo previo a la recesión, se ofrecieron préstamos hipotecarios con términos muy cuestionables a prácticamente cualquier persona, incluso a personas con pocos medios para pagarlos. Estos préstamos se vendieron a bancos de Wall Street, que los empaquetaron y los promocionaron como inversiones de bajo riesgo respaldadas por calificaciones crediticias decentes.

¿Cómo ven los reguladores la expansión de la securitización en nuevas clases de activos?

Los reguladores generalmente encaran las nuevas formas de securitización con cautela. Buscan equilibrar la innovación financiera con la protección al consumidor y las preocupaciones sobre el riesgo sistémico. A medida que surgen nuevas clases de activos, los reguladores suelen desarrollar nuevas pautas o adaptar las existentes para abordar sus riesgos.

¿Qué tendencias están surgiendo en la securitización más allá de los activos financieros tradicionales?

La “securitización verde” está ganando terreno, donde se agrupan activos ecológicos como préstamos para paneles solares o hipotecas energéticamente eficientes. Otra tendencia es la securitización de activos digitales, incluidos los flujos de efectivo de negocios en línea o activos relacionados con criptomonedas. Algunas empresas también están explorando la securitización de flujos de ingresos recurrentes de modelos comerciales basados en suscripciones.

La securitización es una herramienta financiera poderosa que puede beneficiar tanto a instituciones financieras como a inversores. Sin embargo, es importante comprender cómo funciona, sus implicaciones y su historia para tomar decisiones informadas en el mundo de las finanzas personales.

Deja un comentario