Los bienes raíces son una forma popular de inversión que puede generar ingresos significativos a través de alquileres y plusvalía a lo largo del tiempo. Una de las formas de invertir en el sector inmobiliario es a través de los Fideicomisos de Inversión en Bienes Raíces (REIT por sus siglas en inglés), los cuales son empresas que poseen, operan o financian propiedades productoras de ingresos. En este artículo, exploraremos en detalle cómo evaluar un REIT, entender sus características y formas de invertir en ellos, todo lo cual es fundamental para los inversores interesados en incursionar en este sector tan diverso y potencialmente lucrativo.

¿Qué son y dónde invertir en REITs?

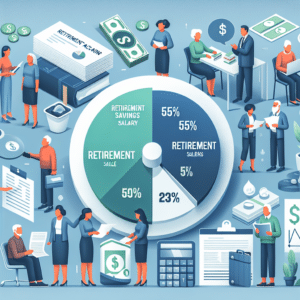

Los REITs son requeridos por ley a distribuir al menos el 90% de sus ingresos como dividendos a los accionistas, lo que los convierte en una opción atractiva para aquellos que buscan ingresos pasivos provenientes de inversiones en bienes raíces. Existen diferentes tipos de REITs, entre los que se destacan los REITs de capital y los REITs hipotecarios. Los primeros se especializan en la propiedad de distintos tipos de edificios, como apartamentos, centros comerciales, edificios de oficinas o instalaciones de alojamiento, mientras que los segundos se centran en hacer préstamos respaldados por bienes raíces sin necesariamente poseer o operarlos directamente.

Para calificar como REIT, una empresa debe cumplir con ciertas disposiciones del Código de Rentas Internas (IRC). Algunos de los requisitos clave incluyen invertir al menos el 75% de sus activos totales en bienes raíces o efectivo, obtener al menos el 75% de sus ingresos brutos de alquileres o intereses sobre hipotecas que financian bienes raíces, y distribuir un mínimo del 90% de sus ingresos imponibles en forma de dividendos cada año. Obtener el estatus de REIT permite a una empresa evitar gran parte o la totalidad del impuesto sobre la renta corporativa, ya que el enfoque principal recae en distribuir sus ganancias entre los accionistas. De esta forma, los inversores pueden beneficiarse de los flujos de efectivo generados por las propiedades sin la carga impositiva asociada a las empresas tradicionales.

¿Cómo evaluar un REIT?

A la hora de evaluar un REIT, es importante utilizar métricas específicas que difieren de las utilizadas para otras acciones. Las métricas tradicionales como las utilidades por acción (EPS) o la relación precio-ganancias (P/E) no suelen ser mecanismos confiables para estimar el valor de un REIT. En su lugar, se emplean métricas como los fondos de operaciones (FFO) y los fondos de operaciones ajustados (AFFO).

- El FFO se calcula agregando de nuevo a la utilidad neta el cargo por depreciación, ya que esta última es un gasto no monetario y afecta la utilidad neta de manera distorsionada.

- El AFFO, por su parte, incluye los gastos de capital en el análisis, brindando una visión más precisa del flujo de efectivo disponible para los accionistas.

Otra métrica relevante para evaluar un REIT es el valor de los activos netos (NAV), que busca reemplazar el valor en libros de una propiedad con una estimación más certera de su valor de mercado actual. Esta estimación se basa en ingresos operativos y tasas de capitalización del mercado, lo cual proporciona a los inversores una comprensión más profunda del valor intrínseco de los activos subyacentes de un REIT.

Importancia de la inversión en REITs

La inversión en REITs puede ofrecer a los inversores una combinación única de ingresos estables, potencial de crecimiento y diversificación de sus carteras. Al distribuir la mayor parte de sus ganancias como dividendos, los REITs proporcionan a los inversores una fuente confiable de ingresos pasivos, lo que los convierte en una opción atractiva en entornos de tasas de interés bajas. Además, al contar con la ventaja impositiva de evitar gran parte del impuesto sobre la renta corporativo, los REITs pueden ofrecer a los inversores una mayor eficiencia fiscal en comparación con otras formas de inversión en bienes raíces.

En resumen, los REITs son una herramienta poderosa para los inversores interesados en acceder al mercado inmobiliario de una manera diversificada y eficiente. Al comprender cómo evaluar un REIT, qué consideraciones tener en cuenta a la hora de invertir en ellos, y los beneficios únicos que ofrecen, los inversores pueden tomar decisiones informadas y estratégicas para maximizar sus rendimientos y construir una cartera sólida y equilibrada.

Deja un comentario