El margen bruto de beneficio muestra qué tan bien una empresa genera ingresos a partir de los costos que están directamente relacionados con la producción. El margen bruto de beneficio se utiliza como indicador para evaluar la salud financiera de una empresa. Además, el margen bruto puede proporcionar información sobre si la estrategia empresarial está logrando sus metas de producción, ventas y rentabilidad.

El margen bruto de beneficio puede volverse negativo cuando los costos de producción superan las ventas totales. Un margen negativo puede indicar la incapacidad de una empresa para controlar los costos. Por otro lado, los márgenes negativos podrían ser la consecuencia natural de dificultades a nivel de la industria o macroeconómicas más allá del control de la administración de una empresa.

¿Qué es el Margen Bruto de Beneficio?

El costo de bienes vendidos por una empresa representa los costos directos y los costos directos de mano de obra incurridos en la producción de bienes. En otras palabras, el costo de bienes vendidos son los costos directamente relacionados con la producción, que pueden incluir lo siguiente:

- Materiales directos como materias primas e inventario.

- Mano de obra directa o salarios para trabajadores de producción.

- Costos de equipos y maquinaria utilizados en la producción.

- Servicios públicos como calor y electricidad para la fábrica de producción.

- Costos de envío de los productos.

Sin embargo, los costos no relacionados con la producción no se incluyen en el costo de bienes vendidos, como los costos de ventas, generales y administrativos (SG&A), que comúnmente se conocen como costos generales. La oficina corporativa de una empresa se consideraría un costo general y no se incluiría en el costo de bienes vendidos ni en el cálculo del margen bruto.

Los ingresos son los ingresos que una empresa genera en un período determinado, como un trimestre o un año. Los ingresos también se denominan ventas netas, ya que las empresas pueden tener devoluciones de mercancía por parte de los clientes, que se deducen de los ingresos.

El beneficio bruto se calcula restando el costo de bienes vendidos de los ingresos totales. Si el resultado del beneficio bruto se divide entre los ingresos, se obtiene el margen bruto de beneficio. El número resultante demuestra el porcentaje de ingresos generados a partir de esos costos directos.

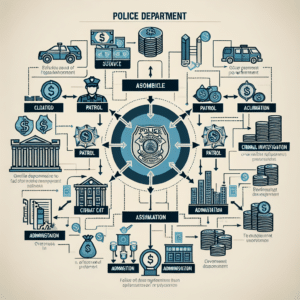

Razones para un Margen Bruto de Beneficio Negativo

Un margen bruto de beneficio negativo puede ser reportado por una empresa por varias razones. A continuación se presentan algunos ejemplos de los factores que pueden afectar tanto los ingresos como los costos y llevar a un margen bruto de beneficio negativo.

Caída de ingresos: Una disminución en las ventas podría llevar a una disminución de los ingresos, mientras que los costos permanecen iguales o aumentan. El mal precio de un producto podría llevar a un beneficio por artículo menor de lo esperado y, en última instancia, a una pérdida.

Mala comercialización de un nuevo lanzamiento de producto: Por ejemplo, si una empresa fabrica un nuevo producto antes de su lanzamiento y las ventas fueron decepcionantes, la empresa quedará con inventario. Es posible que la empresa necesite reducir el precio del producto para mover el exceso de inventario y sufrir una pérdida.

Aumento de la competencia: La competencia creciente podría obligar a una empresa a reducir sus precios para mantener su base de clientes y su participación en el mercado. Como resultado, los ingresos disminuirían y podría incurrirse en una pérdida si los costos permanecieran iguales.

Aumento de los costos: Los aumentos en el costo de los materiales pueden eliminar las ganancias y llevar a una pérdida. Por ejemplo, si una empresa firmó un contrato para entregar su producto a un cliente y el precio de los materiales aumentó, superando el precio del producto, el margen bruto sería negativo.

Aumento de los costos laborales: Los aumentos en el costo de la mano de obra pueden provocar un costo de bienes vendidos mayor de lo esperado. Por ejemplo, si una empresa experimenta retrasos para entregar un pedido a un cliente importante, la administración podría tener que pagar tiempo extra a los empleados o contratar personal adicional para completar el pedido.

Choques macroeconómicos: Una recesión puede reducir las ganancias de las empresas a medida que los consumidores reducen el gasto y las empresas reducen sus operaciones. Por ejemplo, las constructoras y las empresas de construcción podrían experimentar márgenes brutos de beneficio negativos después de la caída del mercado inmobiliario. El exceso de inventario de viviendas probablemente se vendería con pérdidas si la recesión fuera lo suficientemente grave, como en el caso de la Gran Recesión, que ocurrió entre 2007 y 2009.

Ejemplo de Margen Bruto de Beneficio Negativo: Por ejemplo, supongamos que un fabricante de automóviles tiene costos directos o costo de bienes vendidos de $ 8 millones, mientras que los ingresos generados por la venta de los automóviles fueron de $ 12 millones.

El beneficio bruto para la empresa sería de $ 4 millones o ($ 12 millones – $ 8 millones). El margen bruto de beneficio sería de .33 o 33% ($ 4 millones de beneficio bruto / $ 12 millones de ingresos). Supongamos que el costo del acero y el aluminio aumentó significativamente, lo que provocó que el costo de bienes vendidos se disparara a $ 16 millones. La empresa respondió aumentando los precios para aumentar los ingresos a $ 14 millones. Sin embargo, la administración de la empresa no pudo trasladar todos los aumentos de costos a sus clientes.

El beneficio bruto para la empresa sería de -$ 2 millones o ($ 14 millones de ingresos – $ 16 millones de costo de bienes vendidos). El margen bruto de beneficio sería de -0.14 o -14% (-$ 2 millones de beneficio bruto / $ 14 millones de ingresos).

Cómo Interpretar un Margen Bruto de Beneficio Negativo

El margen bruto de beneficio debe interpretarse en el contexto de la industria y el rendimiento pasado de la empresa. De lo contrario, un margen negativo podría llevar a creer que la administración cometió errores o no pudo controlar los costos.

Muchas empresas bien administradas pueden sufrir pérdidas a corto plazo, como empresas de viajes y aerolíneas después de los eventos del 11 de septiembre. Si la administración de una empresa realiza ajustes o el choque exógeno disminuye, la rentabilidad podría regresar. Sin embargo, si hay una tendencia de pérdidas durante varios trimestres, puede ser un indicio de un problema sistémico a largo plazo.

Deja un comentario