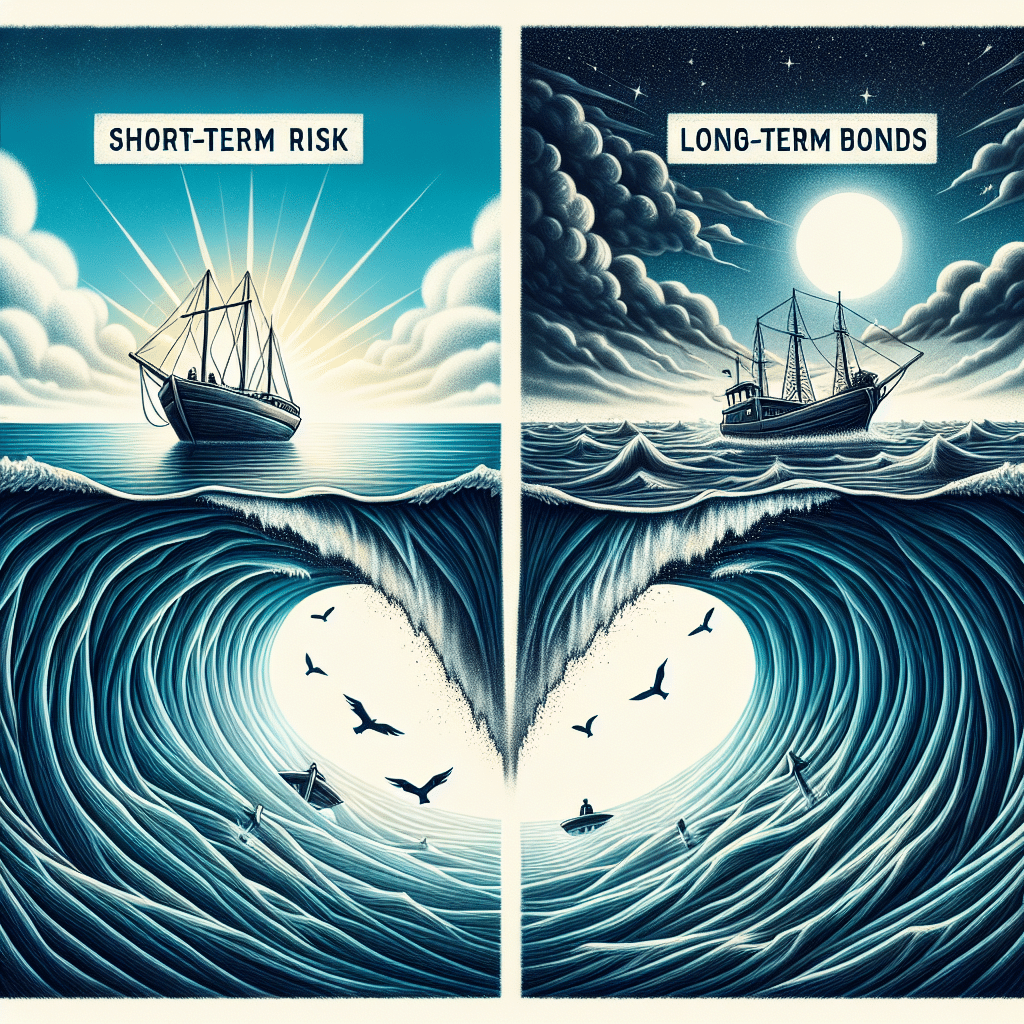

¿Tienen los bonos a largo plazo un mayor riesgo de tasa de interés que los bonos a corto plazo?

¿Por qué los bonos a largo plazo tienen un mayor riesgo de tasa de interés que los bonos a corto plazo?

La respuesta es sí, y existen dos razones principales. En primer lugar, a largo plazo, hay una mayor probabilidad de que las tasas de interés aumenten. Y cuando las tasas de interés suben, los precios de los bonos bajan. Los inversores que intentan vender sus bonos a largo plazo a menudo se ven obligados a hacerlo a un precio descontado. Los bonos a corto plazo no enfrentan el mismo riesgo de tasas de interés crecientes. En segundo lugar, los bonos a largo plazo tienen una mayor duración que los bonos a corto plazo. La duración mide cuánto tiempo afectará a un bono un cambio en las tasas de interés.

Robert C. Kelly Especialista financiero, revisado por Suzanne Kvilhaug

Los bonos a largo plazo son más sensibles a los cambios de tasas de interés

Los bonos a largo plazo son más sensibles a los cambios en las tasas de interés. La razón radica en la naturaleza de ingresos fijos de los bonos. Por ejemplo, al invertir en un bono corporativo, en realidad se está adquiriendo una parte de la deuda de una empresa, la cual se emite con detalles específicos sobre los pagos periódicos de cupones, el monto principal de la deuda y el período hasta la madurez del bono.

Principales aspectos a considerar sobre el riesgo de tasa de interés en bonos

- Cuando las tasas de interés suben, los precios de los bonos bajan, y viceversa, siendo los bonos de mayor madurez más sensibles.

- Los bonos a largo plazo están expuestos a una mayor probabilidad de que las tasas de interés cambien durante su duración restante.

- Los inversores pueden mitigar el riesgo de tasas de interés mediante la diversificación o el uso de derivados de tasas de interés.

Tasas de interés y duración

Un concepto clave para entender el riesgo de tasas de interés en bonos es que los precios de los bonos están inversamente relacionados con las tasas de interés. Cuando las tasas de interés suben, los precios de los bonos bajan, y viceversa.

Hay dos razones principales por las cuales los bonos a largo plazo están sujetos a un mayor riesgo de tasa de interés que los bonos a corto plazo:

- Probabilidad: Existe una mayor probabilidad de que las tasas de interés aumenten en un período de tiempo más largo que en un período más corto. Como resultado, los inversores que compran bonos a largo plazo pero luego intentan venderlos antes de su madurez pueden enfrentarse a un precio de mercado profundamente descontado cuando desean vender sus bonos. Con los bonos a corto plazo, este riesgo no es tan significativo porque es menos probable que las tasas de interés cambien sustancialmente a corto plazo. Los bonos a corto plazo también son más fáciles de mantener hasta su vencimiento, lo que alivia la preocupación del inversor sobre el efecto de los cambios en el precio de los bonos impulsados por las tasas de interés.

- Duración: Los bonos a largo plazo tienen una duración mayor que los bonos a corto plazo. La duración mide la sensibilidad del precio de un bono a los cambios en las tasas de interés. Por ejemplo, un bono con una duración de 2.0 años disminuirá un 2% por cada aumento del 1% en las tasas. Debido a esto, un cambio dado en las tasas de interés tendrá un mayor efecto en los bonos a largo plazo que en los bonos a corto plazo.

¿Cómo afecta el riesgo de tasa de interés a los bonos?

El riesgo de tasa de interés surge cuando el nivel absoluto de las tasas de interés fluctúa. Este riesgo afecta directamente los valores de los valores de renta fija. Dado que las tasas de interés y los precios de los bonos están inversamente relacionados, el riesgo asociado con un aumento en las tasas de interés hace que los precios de los bonos caigan y viceversa.

El riesgo de tasa de interés afecta a los precios de los bonos, y todos los tenedores de bonos enfrentan este tipo de riesgo. Es importante recordar que, cuando las tasas de interés suben, los precios de los bonos bajan. Cuando las tasas de interés suben y se emiten nuevos bonos con rendimientos superiores a los valores antiguos en el mercado, los inversores tienden a comprar las nuevas emisiones de bonos para aprovechar los rendimientos más altos.

Por esta razón, los bonos antiguos basados en el nivel anterior de tasas de interés tienen menos valor, por lo que los inversores y traders venden sus bonos antiguos, y los precios de estos disminuyen. Por el contrario, cuando las tasas de interés bajan, los precios de los bonos tienden a subir. Cuando las tasas de interés bajan y se emiten nuevos bonos con rendimientos más bajos que los valores antiguos de renta fija en el mercado, los inversores son menos propensos a comprar nuevas emisiones. Por lo tanto, los bonos antiguos con rendimientos más altos tienden a aumentar de precio.

¿Cómo pueden los inversores reducir el riesgo de tasa de interés?

Los inversores pueden reducir o cubrir el riesgo de tasa de interés con contratos a plazo, swaps de tasas de interés y futuros. Los inversores pueden desear reducir el riesgo de tasa de interés para disminuir la incertidumbre de que los cambios en las tasas afecten el valor de sus inversiones. Este riesgo es mayor para los inversores en bonos, fideicomisos de inversiones inmobiliarias (REITs) y otras acciones en las cuales los dividendos constituyen una parte importante de los flujos de efectivo.

Principalmente, los inversores están preocupados por el riesgo de tasa de interés cuando temen presiones inflacionarias, un gasto público excesivo o una moneda inestable. Todos estos factores tienen la capacidad de provocar una inflación más alta, lo que resulta en tasas de interés más altas. Las tasas de interés más altas son particularmente perjudiciales para los ingresos fijos, ya que los flujos de efectivo se erosionan en valor.

Los contratos a plazo son acuerdos entre dos partes, donde una paga a la otra para fijar una tasa de interés por un período prolongado. Esta es una medida prudente cuando las tasas de interés son favorables. Por supuesto, un efecto adverso es que la empresa no puede aprovechar nuevas disminuciones en las tasas de interés. Un ejemplo de esto es cuando los propietarios aprovechan las tasas de interés bajas refinanciando sus hipotecas. Otros pueden cambiar de hipotecas de tasa ajustable a hipotecas de tasa fija. Los futuros son similares a los contratos a plazo, excepto que están estandarizados y cotizan en bolsas reguladas. Esto hace que el arreglo sea más caro, aunque hay menos posibilidades de que una parte no cumpla con las obligaciones. Esta es la opción más líquida para los inversores.

Los swaps de tasas de interés son otro acuerdo común entre dos partes en el que acuerdan pagarse mutuamente la diferencia entre tasas de interés fijas y tasas de interés variables. Básicamente, una parte asume el riesgo de tasa de interés y recibe una compensación por hacerlo. Otros derivados de tasas de interés son las opciones y los acuerdos de tasas de interés a futuro (FRAs). Todos estos contratos proporcionan protección contra el riesgo de tasa de interés al aumentar de valor cuando los precios de los bonos caen.

¿Cómo afectan las tasas de interés a los precios de los bonos?

Las tasas de interés tienen una relación inversa con los precios de los bonos. En otras palabras, cuando las tasas de interés suben, el precio de mercado de los bonos existentes baja, y cuando las tasas de interés bajan, los precios de los bonos tienden a subir. Esto se debe a que las tasas de interés representan el costo de oportunidad de invertir en esos bonos, en comparación con otros activos. Cuando los bonos son menos rentables que otras inversiones, los tenedores de bonos deben aceptar un descuento si desean vender sus bonos. Cuando los rendimientos de los bonos son más altos que las tasas de interés prevalecientes, los tenedores de bonos pueden vender sus bonos a un precio superior porque son más rentables que otras inversiones en el mercado.

¿Qué bonos tienen menos riesgo?

Los bonos menos riesgosos son los bonos soberanos a corto plazo, como los Bonos del Tesoro de EE.UU., los Gilts del Reino Unido y otros valores respaldados por gobiernos. Debido a que los gobiernos que los emiten tienen poca probabilidad de declararse en quiebra, estos activos tienen un riesgo de incumplimiento extremadamente bajo. Además, debido a que tienen una fecha de vencimiento corta, es improbable que pierdan valor debido a las fluctuaciones de las tasas de interés. La desventaja es que estos activos también tienen rendimientos más bajos que otros instrumentos de deuda.

¿Qué significa una curva de rendimiento invertida?

Una curva de rendimiento invertida ocurre cuando el rendimiento de los bonos del Tesoro a corto plazo aumenta más que el rendimiento de los bonos a largo plazo del Tesoro. Estos rendimientos se determinan a través de subastas mensuales en línea del Departamento del Tesoro de EE.UU. En circunstancias normales, los rendimientos de los bonos a largo plazo son más altos, reflejando el costo de oportunidad de mantener el dinero por un período de tiempo más largo. Sin embargo, en tiempos de incertidumbre, los actores del mercado están más dispuestos a comprar bonos a largo plazo si esperan una desaceleración. Se considera que una curva de rendimiento invertida es un predictor bastante confiable de recesiones a corto plazo.

Conclusión

Los inversores que mantienen bonos a largo plazo están sujetos a un mayor grado de riesgo de tasa de interés que aquellos que poseen bonos a corto plazo. Esto significa que si las tasas de interés cambian un 1%, los bonos a largo plazo verán un mayor cambio en su precio, aumentando cuando las tasas caen y disminuyendo cuando suben. Explicado por su mayor medida de duración, el riesgo de tasa de interés a menudo no es un gran problema para aquellos que mantienen bonos hasta su vencimiento. Para quienes son operadores más activos, se pueden emplear estrategias de cobertura para reducir el efecto de los cambios de tasas de interés en las carteras de bonos.

Deja un comentario